北京市朝阳区税务局关于贯彻《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》的通知

北京市朝阳区税务局

全文有效

2019.6.1

为规范股权转让所得个人所得税征收管理,贯彻落实《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》(国家税务总局2014年第67号),结合我局实际情况,现将相关工作意见明确如下:

个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。个人转让股权过程中,被投资企业、扣缴义务人和纳税人应按照规定期限向主管税务机关报告股权转让事宜,办理扣缴(纳税)申报。

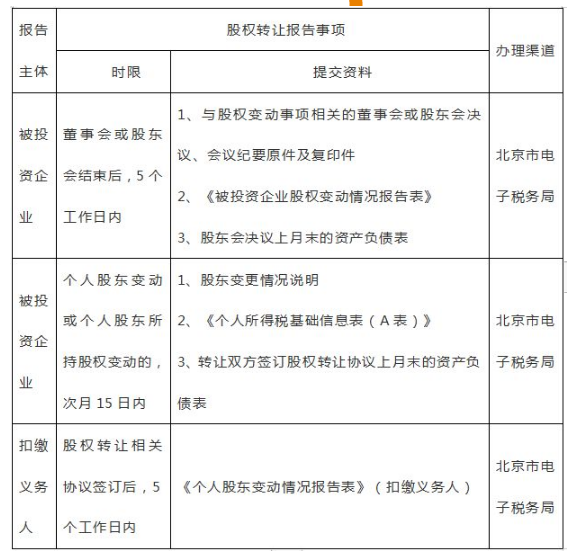

一、北京市电子税务局报告股权转让事宜:

根据国家税务总局2014年67号公告第六条:扣缴义务人应于股权转让相关协议签订后5个工作日内,将股权转让的有关情况报告主管税务机关。

根据国家税务总局2014年67号公告第二十二条:被投资企业应当在董事会或股东会结束后5个工作日内,向主管税务机关报送与股权变动事项相关的董事会或股东会决议、会议纪要等资料。

被投资企业发生个人股东变动或者个人股东所持股权变动的,应当在次月15日内向主管税务机关报送含有股东变动信息的《个人所得税基础信息表(A表)》及股东变更情况说明。

扣缴义务人、被投资企业应当通过北京市电子税务局履行报告义务。(详见下面的操作指引)

二、纳税人、扣缴义务人办理扣缴(纳税)申报

具有国家税务总局公告2014年第67号文件第二十条规定的情形的,纳税人、扣缴义务人应当依法在次月15日内向主管税务机关申报纳税。

扣缴(纳税)申报采取上门审核办理方式,请您仔细阅读《股权转让缴纳个人所得税一次性告知单》,准备相关资料。

我们制作申报表填表说明,请您扫描二维码进行查看。

股权变更相关表格资料您可以到微信办税厅-表单下载-其他资料-股权转让。安卓手机用户可以直接扫描下载相关资料。

国家税务总局北京市朝阳区税务局

2019年6月

温馨提示

1.转让协议:转让比例、转让份额(待缴额和实缴额)、转让价格、支付日期、双方签字、签署日期。原件一式两份,应以个人名义申报印花税,印花税税率为万分之五,提供缴税银行回单原件及复印件。

2.转让方之前有过受让请提供上次转让协议和银行转帐凭证等支付凭证(备注:股权转让款);原始出资的股东请提供验资报告或银行入资单等凭证。

3.变更过名称的被投资企业请提供工商局出具的《名称变更通知》。

4.《委托书》、《股东变更情况说明》请按照模板填写,不要更改格式。

网上操作指引

新股东(扣缴义务人)-事先报告

操作方法

根据新股东(扣缴义务人)为“个人”、“北京登记注册企业”或“外阜登记注册企业”的不同类型,我们分别提供了网上报告和上门报告两种方式。

(一)新股东(扣缴义务人)为个人

新股东(扣缴义务人)是个人的,可通过手机移动端、PC客户端进行网上报告,或到主管税务机关上门报告。

1.手机移动端网上报告

使用微信“北京税务服务号”,点击“个人业务”——点击“自然人注册认证”——认证完成后点击“股权报告”功能进行网上报告操作,无需报送纸质资料。

2. PC客户端网上报告

请下载安装“北京市网上税务局(自然人版)”,经过注册登记并实名认证后,直接通过“个人股东变动情况报告表(扣缴义务人)录入”功能进行网上报告操作,无需报送纸质资料。

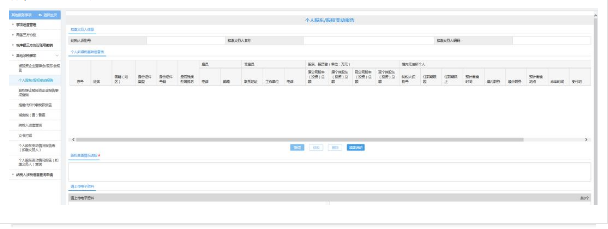

(二)新股东(扣缴义务人)为北京企业

新股东(扣缴义务人))是在北京登记注册的企业的,请直接通过北京市电子税务局功能进行网上报告操作(无需报送纸质资料)。

登录电子税务局,点击进入“我要办税”,

点击进入“其他服务事项”,选择进入“个人股东变动情况报告表(扣缴义务人)”功能进行网上报告操作。

图片

(三)新股东(扣缴义务人))为外埠企业

新股东(扣缴义务人)是在外埠登记注册的企业的,应采取到主管税务机关上门报送纸质《个人股东变动情况报告表(扣缴义务人)》的方式。

企业(被投资企业)-事先报告

操作方法

被投资企业在董事会或股东会结束后5个工作日内,用一证通登录电子税务局,点击进入“我要办税”

点击进入“其他服务事项”,选择进入“被投资企业董事会/股东会报告”功能进行网上报告操作。

企业(被投资企业)-事后报告

操作方法

被投资企业在个人股东变动或者个人股东所持股权变动的次月15日内,直接通过使用一证通登陆北京市电子税务局,点击进入“我要办税”

点击进入“其他服务事项”,选择进入“个人股东/股权变动报告”功能进行网上报告操作,注意需要上传电子资料。

新股东(扣缴义务人)-扣缴申报

一、政策规定

(2014年第67号)第二十条规定,具有下列情形之一的,扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税:

(一)受让方已支付或部分支付股权转让价款的;

(二)股权转让协议已签订生效的;

(三)受让方已经实际履行股东职责或者享受股东权益的;

(四)国家有关部门判决、登记或公告生效的;

(五)股权被司法或行政机关强制过户;

(六)以股权对外投资或进行其他非货币性交易;

(七)以股权抵偿债务;

(八)其他股权转移行为;

(九)税务机关认定的其他有证据表明股权已发生转移的情形。

二、报送资料

新股东(扣缴义务人)向主管税务机关办理股权转让扣缴申报时,应当报送以下资料:

(一)《个人所得税基础信息表(A表)》和《个人所得税扣缴申报表》各两份。

(二)股权转让合同(协议)原件及复印件。

(三)股权转让双方身份证明。

(四)按规定需要进行资产评估的,需提供具有法定资质的中介机构出具的净资产或土地房产等资产价值评估报告原件及复印件。

(五)计税依据明显偏低但有正当理由的证明材料。

1.被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权的,报送相关政策依据原件及复印件(包括文件名称、文号、主要内容等);

2.继承或三代以内直系亲属间转让应根据情形分别报送:

将股权转让给配偶:结婚证原件及复印件;

将股权转让给父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹:户口本或者出生证明或者人民法院判决书或者人民法院调解书或者其他部门(有资质的机构)出具的能够证明双方亲属关系的证明材料原件及复印件;

将股权转让给非亲属抚养或赡养关系人:人民法院判决书或者人民法院调解书或者乡镇政府或街道办事处出具的抚养(赡养)关系证明资料原件及复印件;

继承:提供死亡证明原件及复印件,继承的公证材料原件及复印件;

3.有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让的,报送相关法律、政府文件或企业章程规定原件及复印件;

4.股权转让双方能够提供有效证据证明其合理性的其他合理情形的,根据实际情况要求报送相关资料原件及复印件。

(六)主管税务机关要求报送的其他资料。

1.转让双方签订股权转让协议上月末的资产负债表;

2.公司(企业)章程、股东名册、出资证明书、认股书、支付凭证、完税凭证或其他能够证明股权原值的资料原件及复印件;

3.股权转让时按照规定支付有关税费的,应提供相关税费证明材料原件及复印件;

4.委托他人代为办理的,报送受托人的身份证明原件及复印件、股权转让双方与受托人签订的委托协议原件。

(注:扣缴义务人、纳税人报送申报资料为外文原件的,需同时提供中文翻译件,注明“此件真实、有效”并加盖公章)

老股东(纳税人)

老股东(纳税人)向主管税务机关办理股权转让纳税申报时,应当报送以下资料:

(一)《个人所得税基础信息表(B表)》和《个人所得税自行纳税申报表(A表)》各两份。

(二)股权转让合同(协议)原件及复印件。

(三)股权转让双方身份证明。

(四)按规定需要进行资产评估的,需提供具有法定资质的中介机构出具的净资产或土地房产等资产价值评估报告原件及复印件。

(五)计税依据明显偏低但有正当理由的证明材料。

1.被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权的,报送相关政策依据原件及复印件(包括文件名称、文号、主要内容等);

2.继承或三代以内直系亲属间转让应根据情形分别报送:

将股权转让给配偶:结婚证原件及复印件;

将股权转让给父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹:户口本或者出生证明或者人民法院判决书或者人民法院调解书或者其他部门(有资质的机构)出具的能够证明双方亲属关系的证明材料原件及复印件;

将股权转让给非亲属抚养或赡养关系人:人民法院判决书或者人民法院调解书或者乡镇政府或街道办事处出具的抚养(赡养)关系证明资料原件及复印件;

继承:提供死亡证明原件及复印件,继承的公证材料原件及复印件;

3.有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让的,报送相关法律、政府文件或企业章程规定原件及复印件;

4.股权转让双方能够提供有效证据证明其合理性的其他合理情形的,根据实际情况要求报送相关资料原件及复印件。

(六)主管税务机关要求报送的其他资料。

1.转让双方签订股权转让协议上月末的资产负债表;

2.公司(企业)章程、股东名册、出资证明书、认股书、支付凭证、完税凭证或其他能够证明股权原值的资料原件及复印件;

3.股权转让时按照规定支付有关税费的,应提供相关税费证明材料原件及复印件;

4.委托他人代为办理的,报送受托人的身份证明原件及复印件、股权转让双方与受托人签订的委托协议原件。

(注:扣缴义务人、纳税人报送申报资料为外文原件的,需同时提供中文翻译件,注明“此件真实、有效”并加盖公章。)