税乎网:几亿人都在关注:个税专项附加扣除确认提引、核查指引及其它重要个税事项提醒!

日期:2019.11.30

最近各地税局陆续发布了个人所得税事项的诸多提醒,很多纳税人没有关注到。在税总层面,为了明年的汇算清缴,一直在紧锣密鼓的布置诸多事宜,在按计划紧张有序的推进。希望以下事项能引起你的关注:

一、确认操作

1、专项附加扣除的确认操作文件依据

根据《国家税务总局关于发布《个人所得税专项附加扣除操作办法(试行)》的公告》(国家税务总局公告2018年第60号)第九条 规定,纳税人次年需要由扣缴义务人继续办理专项附加扣除的,应当于每年12月份对次年享受专项附加扣除的内容进行确认,并报送至扣缴义务人。纳税人未及时确认的,扣缴义务人于次年1月起暂停扣除,待纳税人确认后再行办理专项附加扣除。

扣缴义务人应当将纳税人报送的专项附加扣除信息,在次月办理扣缴申报时一并报送至主管税务机关。

2、确认操作的原因

根据上述文件规定,如果不确认,2020年1月起将暂停享受专项附加扣除,直到纳税人确认后方能在预缴环节享受扣除。

3、确认操作的途径

目前根据各地税务局公布的信息,有两种途径:

(1)个人所得税APP

(2)自然人税收管理系统网页端

各省网页端进入网址不一样,我们建议进入各省税务局的官网,然后在以下图片的右上侧(各省基本在同一位置),会有进入端口:

后期不排除税局提供纸质确认提交税务局窗口操作的方式。

(4)确认操作的步骤

我们分网页端、APP端进入的操作步骤和异常情况处理三部分内容.

以下以网页端进入为例:

1)登录自然人税收管理系统

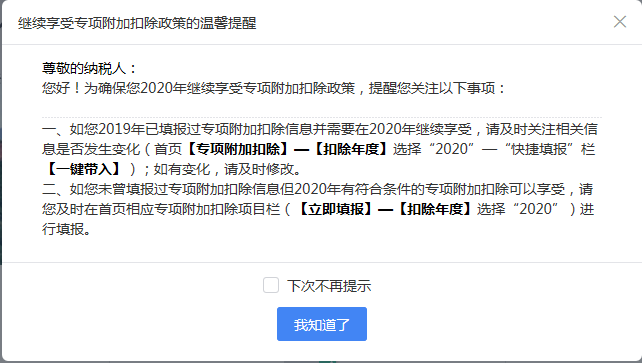

2)进入后弹出以下提示,一定认真阅读,重点关注时间的选择:

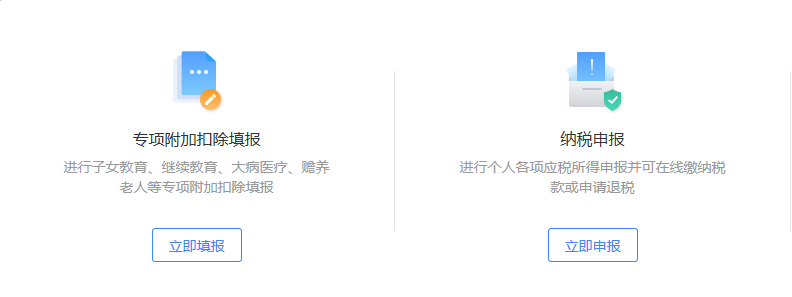

3)点“我知道了”后进入以下页面,点专项附加扣除填报”立即填报“:

4)选择扣除年度”2020“,然后点“一键带入”:

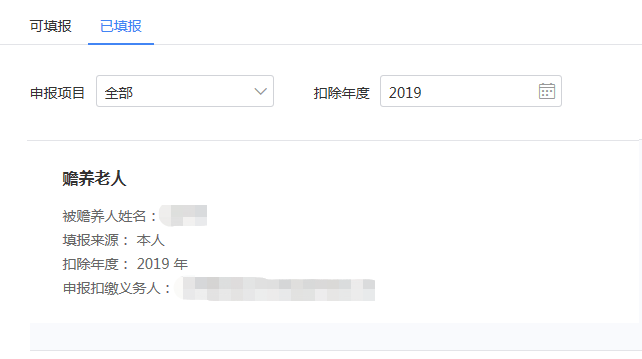

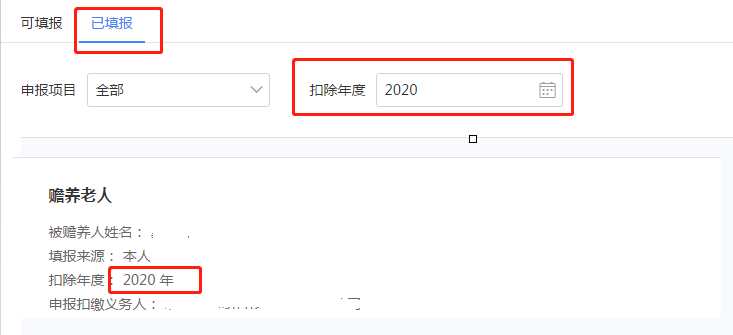

5)点“已填报”,确认2019年的申报信息延续到2020年的,点“可填报”:

6)选择可填报后,可除年度选择“2020”,然后点“一键带入”:

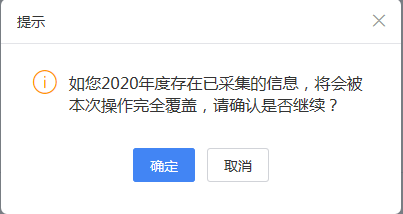

7)出现以下弹出信息,点确定:

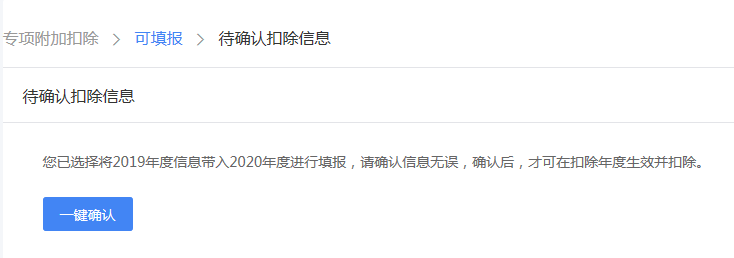

8)点一键确认:

9)点确定:

10)回到“已填报”,选择“2020”,如你确认的信息已显示在列表中,就表明你确认已成功,2020年就可延续享受专项附加扣除了。

以下以APP端进入为例(特别感谢以下图片提供者:税乎群群友Kaweh):

1)进入自然人税收管理系统APP,点“确认2020年度专项附加扣除”:

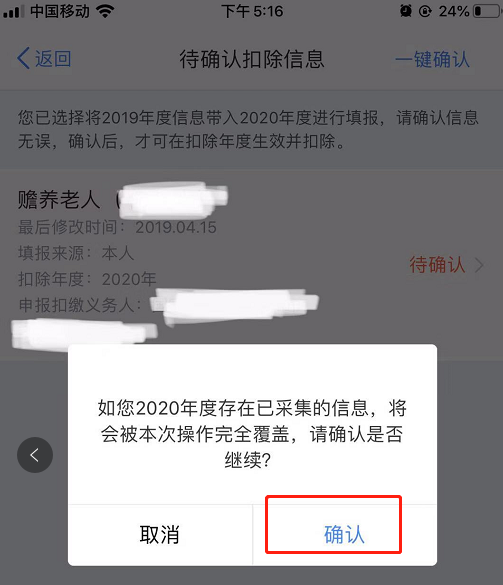

2)弹出以下信息,点确认:

3)显示专项附加扣除的明细,如确认无问题,点“一键确认”:

4)弹出以下信息,点“确定”:

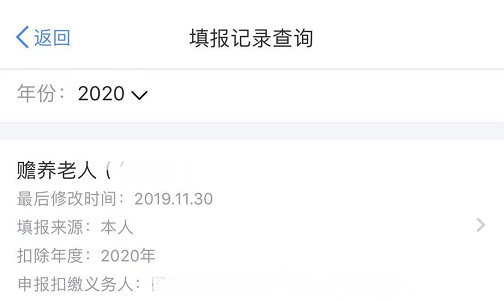

5)点填报记录查询,如带入了2019年的相关扣除项目,恭喜你,确认工作完成。

专项附加扣除确认过程中异常情况处理:

若存在提示信息,则需先处理相关提示信息。提示信息处理规则如下:

A、重复事项确认

若同一专项附加扣除事实存在多条重复的采集记录,系统自动标记为“重复填报”,则需要您据实删除错误的采集记录,只保留一条正确的记录。可通过左滑删除。

B、住房贷款利息和住房租金同时采集

政策规定,纳税人及其配偶在一个纳税年度内不能同时分别享受住房贷款利息和住房租金专项附加扣除。若此前的采集记录既存在住房租金的采集,又存在住房贷款利息的采集,则需要选择其中一项进行扣除,删除另外一项。可通过左滑删除或者查看详情点击“删除”。

C、同一类专项附加扣除信息扣缴义务人不一致

若同一类专项附加扣除信息申报方式选择的扣缴义务人不一致,则需要选择一处扣缴义务人进行扣除。可通过点击“修改申报方式”进行选择。

D、扣除有效期不在2020年扣除年度内

若采集记录的扣除有效期不在2020年的扣除年度内,此时这条记录标记为“已失效”,需要据实修改扣除有效期。

如不需要在2020年度继续扣除,则需要删除该条记录。

二、税局个税申报数据核查

1、核查的原因

根据新个人所得税法第十一条规定,居民个人取得综合所得,按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;需要办理汇算清缴的,应当在取得所得的次年三月一日至六月三十日内办理汇算清缴。

这是个税法实施的第一年,在此之前一直是年收入达到12万的才须在次年进行申报,加之今年是专项附加扣除政策实施的第一年,涉及的纳税人众多,问题也很多,申报系统开发、工作流程、政策支持文件等各方面的工作千头万绪,税务局、纳税人有个适应和准备过程。在3月之前,税务总局为确保个税汇算清缴的成功展开,提前安排进行异常数据的核查,让纳税人提前纠正,防止汇算时乱套。

2、核查的异常情况有哪些

根据各地税务局发布的信息,税乎网梳理如下:

(1)纳税人身份验证不通过

(2)纳税人异议申诉

(3)中间离职员工是否未按规定及时转为非正常状态

(4)冒用非员工身份信息扣缴申报

(5)员工年龄不太正常

(6)工资薪金收入在5千以下

3、扣缴人处理方式

对照国家税务总局《扣缴单位申报数据自查修正操作指引(V1.0版)》进行处理,在各省局官网有公布,或者在以下网址下载手册:

http://jiangsu.chinatax.gov.cn/module/download/downfile.jsp?classid=0&filename=7de3cd467f164b0abe15ff73df791ba0.doc

三、个人所得税申报记录查询

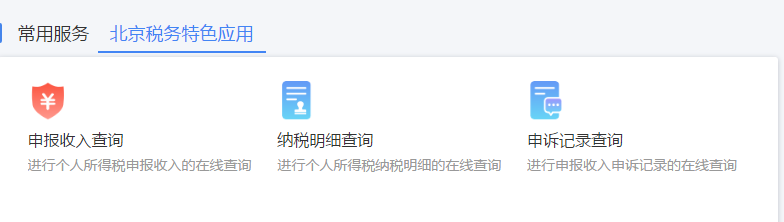

各省陆续发文公布了申报记录查询的方式,通常进入的路径就是上文提及的自然人税收管理系统网页端,在里面可查询纳税人的申报记录、收入纳税明细记录及进行申诉,以北京为例,在以下位置:

四、税务机关的其它提醒

1、对有大病医疗支出扣除的员工,因该支出只能在汇算时扣除,税务机关提醒保存好相关的费用凭证,以便明年汇缴时能够及时顺利享受扣除。

2、选择一次性奖金个人所得税计算方法。按照财税[2018]164号文件规定,居民个人取得全年一次性奖金,在2021年12月31日前,可以选择单独计算纳税,也可以选择并入当年综合所得计算纳税。请您熟悉并告知纳税人相关政策,在发放全年一次性奖金时,选择计税方法。

3、及时报送股东变动信息。根据《股权转让所得个人所得税管理办法(试行)》,被投资企业发生个人股东变动或者个人股东所持股权变动的,应当在次月15日内向主管税务机关报送含有股东变动信息的《个人所得税基础信息表(A表)》及股东变更情况说明。如果贵单位近两年内发生了个人股东变动或个人股东所持股权变动,请尽快向主管税务机关报送相关资料信息。