1.4.5—020 增值税适用加计抵减政策声明

来源:国家税务总局

日期:2019.11.7

【事项名称】

增值税适用加计抵减政策声明

【申请条件】

1.自 2019 年 4 月 1 日至 2021 年 12 月 31 日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计 10%,抵减应纳税额。纳税人在年度首次确认适用 10%加计抵减政策时,应向主管税务机关提交《适用加计抵减政策的声明》。生产、生活性服务业纳税人,指提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过 50%的纳税人。

2.自 2019 年 10 月 1 日至 2021 年 12 月 31 日,允许生活性服务业纳税人按照当期可抵扣进项税额加计 15%,抵减应纳税额。纳税人在年度首次确认适用 15%加计抵减政策时,应向主管税务机关提交《适用 15%加计抵减政策的声明》。生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过 50%的纳税人。

【设定依据】

《国家税务总局关于深化增值税改革有关事项的公告》(国家税务总局公告2019 年第 14 号)第八条

《财政部 税务总局关于明确生活性服务业增值税加计抵减政策的公告》(财政部 税务总局公告 2019 年第 87 号)

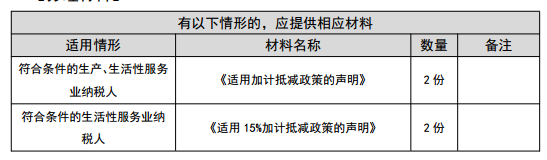

【办理材料】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

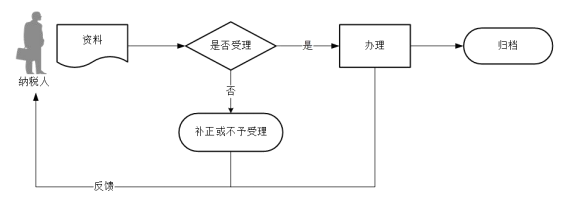

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.加计抵减政策适用所称“销售额”,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。其中,纳税申报销售额包括一般计税方法销售额,简易计税方法销售额,免税销售额,税务机关代开发票销售额,免、抵、退办法出口销售额,即征即退项目销售额。稽查查补销售额和纳税评估调整销售额,计入查补或评估调整当期销售额确定适用加计抵减政策;适用增值税差额征收政策的,以差额后的销售额确定适用加计抵减政策。

5.适用 10%加计抵减政策的生产、生活性服务业纳税人,应符合以下条件:

2019 年 3 月 31 日前设立的纳税人,自 2018 年 4 月至 2019 年 3 月期间的销售额(经营期不满 12 个月的,按照实际经营期的销售额)符合规定条件的,自 2019 年 4 月 1 日起适用加计抵减政策;其中,2019 年 3 月 31 日前设立,且 2018年 4 月至 2019 年 3 月期间销售额均为零的纳税人,以首次产生销售额当月起连续 3 个月的销售额确定适用加计抵减政策。

2019 年 4 月 1 日后设立的纳税人,自设立之日起 3 个月的销售额符合规定条件的,自登记为一般纳税人之日起适用加计抵减政策。其中,2019 年 4 月 1日后设立,且自设立之日起 3 个月的销售额均为零的纳税人,以首次产生销售额当月起连续 3 个月的销售额确定适用加计抵减政策。

6.适用 15%加计抵减政策的生活性服务业纳税人,应符合以下条件:

2019 年 9 月 30 日前设立的纳税人,自 2018 年 10 月至 2019 年 9 月期间的销售额(经营期不满 12 个月的,按照实际经营期的销售额)符合规定条件的,自 2019 年 10 月 1 日起适用加计抵减 15%政策。

2019 年 10 月 1 日后设立的纳税人,自设立之日起 3 个月的销售额符合规定条件的,自登记为一般纳税人之日起适用加计抵减 15%政策。

7.经财政部和国家税务总局或者其授权的财政和税务机关批准,实行汇总缴纳增值税的总机构及其分支机构,以总机构本级及其分支机构的合计销售额,确定总机构及其分支机构适用加计抵减政策。

8.纳税人确定适用加计抵减政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定。纳税人可计提但未计提的加计抵减额,可在确定适用加计抵减政策当期一并计提。

9.按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。

10.纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

11.纳税人应单独核算加计抵减额的计提、抵减、调减、结余等变动情况。骗取适用加计抵减政策或虚增加计抵减额的,按照《中华人民共和国税收征收管理法》等有关规定处理。

12.加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

13.适用加计抵减政策的纳税人,同时兼营邮政服务、电信服务、现代服务、生活服务的,应按照四项服务中收入占比最高的业务在《适用加计抵减政策的声

明》中勾选确定所属行业。