《资源税法》培训

主办单位: 国家税务总局兰州市红古区税务局

主讲人: 孙子英

培训地点: 兰州市红古区海石湾镇花庄南路21号 局机关六楼会议室

可报名人数: 70

培训时间: 2020-09-24 10:00

资源税

一、概念

资源税是以部分自然资源为课税对象,对在我国境内(包括领域及管辖海域)开采应税矿产品及生产盐的单位和个人,就其应税产品销售额或销售数量为计税依据而征收的一种税。

【注释】应税资源目前包括矿产品、盐、部分地区水资源。

二、纳税人

1.一般规定:

在我国领域及管辖海域开采应税矿产品或者生产盐的单位和个人,为资源税的纳税人。

【解析1】应税矿产品在境内开采或生产,进口应税矿产品和盐不征收资源税;对出口应税资源也不免征或者退还已纳的资源税。

【解析2】开采或生产的单位和个人单一环节缴纳。

2.特殊规定:

水资源税纳税人:自2016年7月1日起,在河北省利用取水工程或者设施直接从江河、湖泊(含水库)和地下取用地表水、地下水的单位和个人,为水资源税纳税人

自2017年I2月1日起在北京、天津、山西、内蒙古、山东、河南、四川、陕西、宁夏等9个省(自治区、直辖市)扩大水资源税改革试点。

三、扣缴义务人

独立矿山、联合企业及其他收购未税矿产品的单位。

【解析1】目前资源税代扣代缴的适用范围是指收购的除原油、天然气、煤炭以外的资源税未税矿产品。

【解析2】独立矿山、联合企业收购未税矿产品的,按照本单位应税产品税额、税率标准;其他收购单位收购未税矿产品的,按照税务机关核定的应税产品税额、税率标准。

四、税目和税率

税目:(以税目税率表为准)

(一)原油:开采的天然原油,不包括人造石油。

(二)天然气:专门开采或与原油同时开采的天然气。

(三)煤炭:包括原煤和以未税原煤加工的洗选煤(不包括煤矸石、煤炭制品)。

(四)金属矿(包括原矿、精矿、金锭,如铝土矿、铁矿、金矿等)

(五)非金属矿(包括原矿、精矿,如石灰石、井矿盐、湖盐、地下卤水晒制的盐、海盐、煤层气、粘土砂石等)

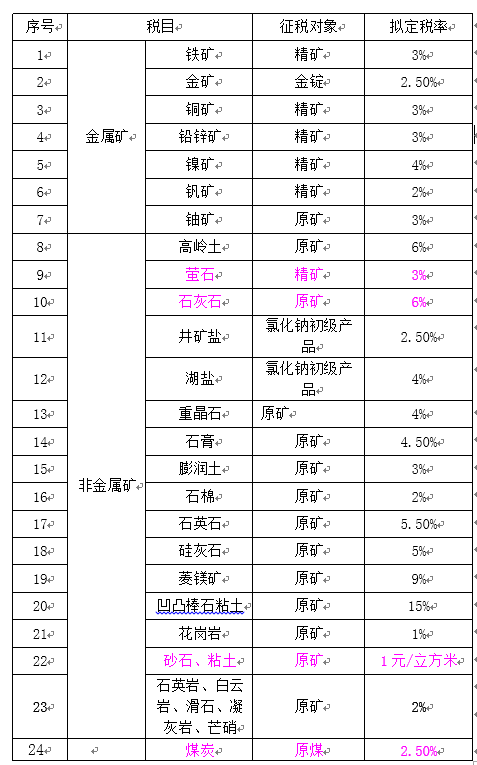

甘肃省资源税改革税目税率表

五、计税依据

(一)从价定率征收的计税依据

1.销售额确定:

纳税人销售应税产品向购买方收取的全部价款和价外费用,不包括增值税销项税额和运杂费用。

【解析1】价外费用视为含增值税,同增值税规定。

【解析2】对同时符合以下条件的运杂费用,纳税人在计算应税产品计税销售额时,可予以扣减:

(1)包含在应税产品销售收入中;

(2)属于纳税人销售应税产品环节发生的运杂费用,具体是指运送应税产品从坑口或洗选(加工)地到车站、码头或者购买方指定地点的运杂费用;

(3)取得相关运杂费用发票或者其他合法有效凭据;

(4)将运杂费用与计税销售额分别进行核算。

2.视同销售行为及销售额的确定

视同销售包括以下情形:

(1)纳税人以自采原矿直接加工为非应税产品的,视同原矿销售;

(2)纳税人以自采原矿洗选(加工)后的精矿连续生产非应税产品的,视同精矿销售;

(3)以应税产品投资、分配、抵债、赠与、以物易物等,视同应税产品销售。

纳税人有视同销售应税产品行为而无销售价格的,或者申报的应税产品销售价格明显偏低且无正当理由的,税务机关应按下列顺序确定其应税产品计税价格:

(1)按纳税人最近时期同类产品的平均销售价格确定。

(2)按其他纳税人最近时期同类产品的平均销售价格确定。

(3)按应税产品组成计税价格确定。

组价=成本×(1+成本利润率)÷(1-资源税税率)

(4)按后续加工非应税产品销售价格,减去后续加工环节的成本利润后确定。

(5)其他合理方法确定。

(二)从量定额征收的计税依据

从量定额征收的资源税的计税依据是销售数量。

销售数量:包括纳税人开采或者生产应税产品的实际销售数量和视同销售的自用数量。

2.水资源的计税依据是实际取用水量。

应纳税额的计算:两种计税方法

六、税收优惠

减征、免征规定

(一)纳税人开采或生产应税产品,自用于连续生产应税产品的,不缴纳资源税;自用于其他方面的,视同销售缴纳资源税。

(二)有下列情形之一,减征或免征资源税:

1.开采原油过程中用于加热、修井的原油,免税。

2.纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失的,由省、自治区、直辖市人民政府酌情决定减税或者免税。

3.国务院规定的其他减税、免税项目。

煤炭资源税的税收优惠

1.减征30%:

(1)对衰竭期煤矿开采的煤炭。

(2)自2016年7月1日起,对实际开采年限在15年(含)以上的衰竭期矿山开采的矿产资源。

2.减征50%:

(1)对充填开采置换出来的煤炭。

(2)对依法在建筑物下、铁路下、水体下通过充填开采方式采出的矿产资源。

3.对鼓励利用的低品位矿、废石、尾矿、废渣、废水、废气等提取的矿产品,由省级人民政府根据实际情况确定是否给予减税或免税。

进出口应税矿产资源

进口不征资源税;出口不免退资源税。

【补充】纳税人将其开采的应税产品直接出口的,按其离岸价格(不含增值税)为销售额。

七、征收管理

纳税义务发生时间

1.分期收款销售:销售合同规定的收款日期的当天。

2.预收货款销售:发出应税产品的当天。

3.自产自用应税产品:移送使用应税产品当天。

4.代扣代缴税款:支付首笔货款或首次开具支付货款凭据的当天。

纳税环节和纳税地点

(一)纳税环节——应税产品的销售或自用环节。

1.纳税人以自采原矿直接加工为非应税产品或者以自采原矿加工的精矿连续生产非应税产品的,在原矿或者精矿移送环节计算缴纳资源税。

2.以应税产品投资、分配、抵债、赠与、以物易物等,在应税产品所有权转移时计算缴纳资源税。

(二)纳税地点:

1.矿产品的开采地或盐的生产地缴纳资源税。

2.跨省开采资源税应税产品,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采或者生产的应税产品,一律在开采地或者生产地纳税。

3.扣缴义务人代扣代缴的资源税,应当向收购地主管税务机关缴纳。

纳税期限

1.一般按日、按月缴纳;以1个月为一期纳税的,期满之日起10日内申报纳税;

2.不定期开采矿产品的纳税人,可以按次计算缴纳资源税;