深圳市税务局第二分局:退税申报指南和常见问题

日期:2019.7.31

来源:深圳市税务局

目录

外贸企业出口退税入门指南

外贸企业出口退税申报指南

综服企业代办退税申报指南

外贸企业免退税冲减指南

退税申报常见问题

外贸企业出口退税入门指南

尊敬的外贸企业: 欢迎您前来办理外贸企业出口退税相关事项,为方便您了解出口退税,请扫描下方二维码,关注“深圳税务第二分局”微信公众号,并阅读本指南:

系统介绍

申报系统

外贸企业出口退(免)税申报系统(以下简称申报系统)在国家税务总局深圳市税务局官网“办税服务→软件下载”下载安装,请仔细阅读安装说明和操作指南。申报系统主要用于录入、打印、生成申报表。登陆用户名为“sa”,无登陆密码。

综合服务平台

综合服务平台主要用于查询信息、数据自检、申报。

出口退(免)税备案

外贸企业首次申报出口退(免)税前,应在第二税务分局办理出口退(免)税备案。

报送资料

一、《出口退(免)税备案表》1份及其电子数据(备案表中的“退税开户银行账户”须从税务登记的银行账号中选择一个填报)。

二、《对外贸易经营者备案登记表》或《中华人民共和国外商投资企业批准证书》原件和复印件1份(加盖备案登记专用章)。

三、《中华人民共和国海关报关单位注册登记证书》或加盖海关印章的《海关进出口货物收发货人备案回执》原件和复印件1份。

申报系统操作

打开“向导→备案申请向导”,根据指引进行以下操作:

一、退(免)税备案数据采集→出口退(免)税备案下填写表格。

二、打印退(免)税备案报表→出口退(免)税备案表下打印《出口退(免)税备案表》。

三、生成退(免)税备案申报→出口退(免)税备案申报下生成相关电子数据包。

综合服务平台操作

打开登录页面,点击“资格备案”进行以下操作:

选择“方式一出口退(免)税远程资格备案”,所属退税税务机关填写国家税务总局深圳市税务局第二税务分局,选择文件上传电子数据包后,直接到办税大厅提交纸质资料。

温馨提醒

1.符合条件的纳税人在备案时申请无纸化申报,需在出口退(免)税备案表的退税管理类型填写“WZHQY无纸化企业”,并提交《出口退(免)税企业无纸化退税申报登记表》,后续退税申报便可使用无纸化申报(不含本次备案)

2.以上纸质资料均需加盖企业公章

外贸企业出口退税申报指南

外贸企业自营或委托出口货物,应在货物报关出口之日(以出口货物报关单上的出口日期为准)起至次年4月30日前的增值税纳税申报期内收齐有关凭证,向税务机关办理出口退税申报。

报送资料

一、有纸化企业

必报资料

1、增值税专用发票抵扣联或海关进口增值税专用缴款书原件。

2、《外贸企业出口退税出口明细申报表》1份。

3、《外贸企业出口退税进货明细申报表》1份。

4、《外贸企业出口退税汇总申报表》1份。

5、申报系统填写导出的申报电子数据1份。

条件报送资料

6、四类企业和重点监管企业,报送经申报系统打印《出口货物收汇申报表》及对应的收结汇水单或《出口货物不能收汇申报表》一份。

7、委托出口的货物,报送受托方主管税务机关签发的代理出口货物证明,以及代理出口协议复印件一份。

8、属应税消费品的,报送消费税专用缴款书或分割单、海关进口消费税专用缴款书。

9、其他情况按照主管税务机关要求提供资料。

二、无纸化企业

1、申报系统填写导出的申报电子数据1份。

申报系统操作

打开“向导→退税申报向导”,根据指引进行以下操作:

一、外部数据采集。当报关单和发票数量多,可使用该模块批量导入(详见系统首页的外部数据读入操作说明),节省录入时间。当报关单和发票数量少,请直接进行第二步。

二、免退税明细数据采集→出口明细申报数据录入、出口明细申报数据录入等对应页面下填写表格。

三、免退税申报数据检查→进货出口关联检查、换汇成本检查。

四、确认免退税明细数据→确认明细申报数据。

五、免退税申报→退税汇总申报表录入下填写表格,生成退(免)税申报数据(生成电子数据包),打印退(免)税申报数据。

综合服务平台操作

打开“申报退税”模块,根据指引进行以下操作:

出口退(免)税申报→免退税业务申报→免退税数据申报下上传电子数据包,刷新已受理申报数据页面,及时查看反馈信息,有纸化企业还需根据提示在2个工作日内到办税大厅报送纸质资料。

温馨提醒

一、无纸化企业无需到办税大厅递交纸质资料,但所有纸质资料需留存备查。

二、纸质资料需按办税大厅装订区模板顺序装订。

三、出口货物报关单和增值税专用发票电子信息可在综合服务平台“外部数据”模块查询。

四、增值税专用发票或海关进口增值税专用缴款书分批申报时,第一次申报使用原件,后续申报使用复印件。

五、出口明细申报数据录入操作教学视频请扫描下方二维码获取:

六、进货明细申报数据录入操作教学视频请扫描下方二维码获取:

七、海关商品码调整对应表录入操作教学视频请扫描下方二维码获取:

八、以上纸质资料均需加盖企业公章

综服企业代办退税申报指南

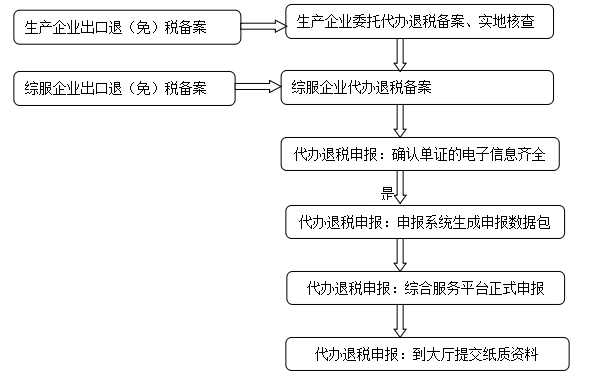

1、综服企业代办退税申报流程图

注:无纸化企业申报代办退税无需到大厅提交纸质资料

2、综服企业代办退税备案

办理材料

首次办理报送资料:

1、办税服务厅2号电脑下载打印《外贸综合服务企业备案表》1份。

2、代办退税内部风险管控制度(包括风险控制流程、规则、管理制度、组织保障、风险管控信息系统建设等情况)1份。

3、纸质《代办退税情况备案表》1份及其电子数据。

非首次办理报送资料:

1、纸质《代办退税情况备案表》1份及其电子数据。

留存备查资料:

1、与生产企业签订的外贸综合服务合同(协议)。

2、每户委托代办退税生产企业的《代办退税情况备案表》。

3、综服企业代办退税内部风险管控信息系统建设及应用情况。

温馨提醒

1、《代办退税情况备案表》中可同时备案多户生产企业。

2、综服企业报送的《代办退税情况备案表》内容与相应生产企业的《代办退税情况备案表》内容需保持一致。

3、《代办退税情况备案表》内容发生变化时,如“外贸综合服务合同(协议)号码”、“代办退税账户”等事项发生变更时,综服企业应自发生变化之日起30日内重新报送该表。

2、综服企业代办退税申报

办理材料

一、有纸化企业

1、《外贸综合服务企业代办退税申报表》1份及其电子数据;

2、代办退税专用发票(抵扣联)。

3、参照外贸企业出口退税申报相关材料(《出口明细申报表》、《进货明细申报表》、《汇总申报表》除外)。

二、无纸化企业

《外贸综合服务企业代办退税申报表》电子数据

温馨提醒

1、生产企业代办退税的出口货物,应先按出口货物离岸价和增值税适用税率计算销项税额并按规定申报缴纳增值税,同时向综服企业开具备注栏内注明“代办退税专用”的增值税专用发票(以下称代办退税专用发票),作为综服企业代办退税的凭证。

2、生产企业委托代办退税的出口业务,销售收入并在增值税纳税申报主表第二栏“应税货物销售额”栏次填列。

3、综服企业取得生产企业开具的代办退税专用发票后,应按规定进行认证,并填入增值税纳税申报表附表二“待抵扣进项税额”栏次。

4、代办退税专用发票不得作为综服企业的增值税扣税凭证,也不能用于自营出口申报出口退税,只能用于代办退税业务。如发现抵扣的,应当进行进项税额转出。

5、综服企业可从事自营出口、代理出口、代办退税三种不同类型的出口业务,在办理出口退(免)税申报时,每个月可同时申报不同类型的出口退(免)税,但不同类型的出口退(免)税应分开申报,且同一年度同一类型的出口退(免)税每月只能申报一次。

6、综服企业在进行代办退税申报时,按报关单号为进货和出口的唯一标识,一个报关单号码必须对应至少一张代办退税专用发票,对应多张代办退税专用发票时,按照货物品名和数量的对应关系填报。一张代办退税专用发票如对应多张出口货物报关单的,应严格按单个出口货物报关单作为进货和出口唯一标识的要求,按照货物品名和数量的对应关系填报。

7、综服企业在退税申报表上“业务类型”栏,选择填写“自产”或“视同自产”。

8、综服企业如需每户生产企业代办退税税款明细的,可到第二税务分局一楼办税大厅获取“代办退税税款明细”电子数据或加盖第二税务分局公章的纸质明细。

9、综服企业为生产企业代为办理报关、报检、物流、退税、结算等综合服务取得的收入,应按规定申报缴纳增值税并应开具发票给生产企业。

10.无纸化综服企业代办退税业务目前无法在申报系统填写《出口企业情况说明表》,需自行说明情况,并将情况说明以附件形式随同电子申报数据一起在出口退税综合服务平台上提交申报。

外贸企业免退税冲减指南

外贸企业对已申报免退税的出口报关单进行返纳税款后,需申报免退税冲减。

报送资料

1.申报系统填写生成免退税冲减申报电子数据包。

申报系统操作

打开“向导→退税申报向导,根据指引从第二步开始进行以下操作:

二、免退税明细数据采集→免退税冲减申报录入下填写表格。

四、确认免退税明细数据。

五、免退税申报→生成退(免)税申报数据。

综合服务平台操作

打开“申报退税”模块,根据指引进行以下操作:

出口退(免)税申报→免退税业务申报→免退税数据申报上传电子数据包,刷新已受理申报数据页面,及时查看反馈信息。

温馨提醒

企业申报免退税数据冲减仅需在综合服务平台传递电子数据,无需到大厅提交纸质资料。

退税申报常见问题

生产企业与外贸企业

生产企业,是指具有生产能力(包括加工修理修配能力)的单位或个体工商户。

外贸企业,是指不具有生产能力(包括加工修理修配能力)的单位或个体工商户。

所属期编写

申报当年出口货物,所属期为当前年份+当前月份。如在2019年3月申报2019年任意月份出口的货物,所属期为201903。

申报往年出口货物,所属期为往年年份+12。如在2019年申报2018年任意月份出口的货物,所属期为201812。

关联号编写

关联号建议使用所属期+流水号。如所属期为201903,关联号为2019030001、2019030002、2019030003……

建议一张报关单对应一个关联号

凭证计量单位不一致

增值税专用发票、出口货物报关单的单位不一致的,根据申报系统中该商品代码的单位进行换算,以换算后的单位、数量申报退税。

发票异常

三类、四类企业因增值税专用发票交叉稽核不符或失控作废等异常情况无法申报退税的,请选择以下任一办法处理:

方法一企业在主管税务机关申请对异常增值税专用发票进行核查。主管税务机关核查结束并录入核查结果后,在2个月内,企业可经出口退税综合服务平台数据自检查询核查结果是否准予退税,若属于准予退税的,可跳过异常疑点申报退税。

方法二

企业联系供货方要求冲红异常增值税专用发票后重新开具,凭新开具的增值税专用发票申报退税。

发票丢失

丢失增值税专用发票的发票联和抵扣联的,经认证相符后,可凭增值税专用发票记账联复印件及销售方所在地主管税务机关出具的丢失增值税专用发票已报税证明单申报退税。

丢失增值税专用发票抵扣联的,在增值税专用发票认证相符后,可凭增值税专用发票的发票联复印件申报退税。

发票勾选认证

企业在进行增值税专用发票勾选认证时,用于出口退税的增值税专用发票需进行“退税”勾选。

未在规定期限内申报出口退(免)税

企业已出口货物但未在申报期限内进行出口退(免)税的申报、无相关电子信息备案和延期申报,且未在规定期限内做免税申报的,应视同内销征税,未抵扣的进货凭证可在规定期限内在第二税务分局开具《出口货物转内销证明》后进行抵扣,若企业已在规定期限内做过免税申报,不用再视同内销征税。

每月免费培训

国家税务总局深圳市税务局官网“我要学习→现场→详情”报名参加。